Credito d’imposta redditi esteri: istruzioni per la Dichiarazione 2024

Istruzioni per la Dichiarazione dei Redditi 2024 relativamente al credito di imposta per i redditi prodotti all'estero.

Vediamo dove indicarlo:

- nel Modello redditi PF,

- nel Modello 730,

per l'anno di imposta 2023.

Credito d’imposta per i redditi prodotti all’estero: quando spetta

Il credito d’imposta in oggetto spetta ai contribuenti residenti in Italia che hanno percepito redditi (di lavoro dipendente, di pensione, utili e proventi, ecc.) in un Paese estero nel quale sono state pagate imposte divenute definitive a partire dal 2023 (se non sono state già indicate nella dichiarazione precedente) e fino al termine di presentazione della dichiarazione dei redditi 730/2024, indipendentemente dall’anno in cui tali redditi sono stati percepiti.

Si considerano pagate a titolo definitivo le imposte che non possono essere più rimborsate (sono quindi escluse le imposte pagate in acconto o in via provvisoria e quelle per le quali è prevista la possibilità di rimborso totale o parziale).

Come evidenziato dalle Entrate, l’art. 15 del decreto legislativo 14 settembre 2015, n. 147 ha generalizzato l’ambito applicativo delle disposizioni contenute nei commi 5 e 6 dell’art. 165 del TUIR che riguardavano esclusivamente i soggetti titolari di reddito d’impresa e che, attualmente, sono applicabili a tutte le categorie di contribuenti residenti, qualunque sia la tipologia di reddito estero prodotto.

In particolare, il comma 5 consente di usufruire del credito d’imposta nel periodo in cui il reddito estero concorre alla formazione del reddito complessivo nazionale anche qualora, in tale periodo, non si sia ancora verificato il pagamento a titolo definitivo delle imposte estere, purché tale pagamento avvenga entro il termine di presentazione della dichiarazione relativa al primo periodo d’imposta successivo.

Il comma 6, invece, introduce il meccanismo del riporto all’indietro e in avanti (cc.dd. “carry back” e “carry forward”) delle eccedenze d’imposta italiana ed estera, consentendo di memorizzare per sedici esercizi complessivi il credito che, per incapienza dell’imposta italiana, non è detraibile nel periodo in cui il reddito estero è imponibile in Italia.

Vediamo le istruzioni come specificate anche dalla recente guida ADE sui crediti di imposta 2024 anno 2023.

Credito d’imposta per i redditi prodotti all’estero: istruzioni 2024

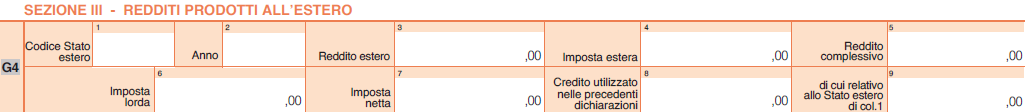

Nel modello 730/2024 è possibile fruire solo del credito d’imposta previsto dal comma 1 dell’art. 165 del TUIR compilando il rigo G4 come da istruzioni delle entrate.

I contribuenti che invece intendono avvalersi delle disposizioni di cui ai commi 5 e 6 dell’art. 165 del TUIR utilizzeranno il modello Redditi PF 2024 avendo cura di compilare il quadro CE presente nel Fascicolo 3 del predetto modello.

Per far valere il credito d’imposta nel modello 730 è necessario:

- che il reddito estero concorra o abbia concorso alla formazione del reddito complessivo del contribuente in Italia;

- che le imposte pagate all’estero abbiano natura di imposte sul reddito. Sono ammesse in detrazione sia le imposte estere oggetto di una convenzione contro le doppie imposizioni in vigore tra l’Italia e lo Stato estero in cui il reddito è prodotto, sia le altre imposte o tributi esteri sul reddito (art. 15, comma 2, del d.lgs. n. 147 del 2015; Circolare 04.08.2016 n. 35/E, paragrafo 6.1);

- che le imposte pagate all’estero siano “definitive”. In caso di applicazione della retribuzione convenzionale, ai fini del calcolo del credito d’imposta per le imposte pagate all’estero, l’imposta estera deve essere ridotta in misura corrispondente al rapporto tra la retribuzione convenzionale ed il reddito di lavoro dipendente.

Ai fini della verifica della detrazione spettante, il contribuente è tenuto a conservare i seguenti documenti:

- un prospetto recante l’indicazione, separatamente Stato per Stato, dell’ammontare dei redditi prodotti all’estero, dell’ammontare delle imposte pagate in via definitiva in relazione ai medesimi, della misura del credito spettante, determinato sulla base della formula di cui al primo comma dell’art. 165 del TUIR (Reddito Estero/Reddito Complessivo Netto x Imposta Italiana);

- la copia della dichiarazione dei redditi presentata nel Paese estero, qualora sia ivi previsto tale adempimento;

- la ricevuta di versamento delle imposte pagate nel Paese estero;

- l’eventuale certificazione rilasciata dal soggetto che ha corrisposto i redditi di fonte estera;

- l’eventuale richiesta di rimborso, qualora non inserita nella dichiarazione (Circolare 05.03.2015 n. 9/E, paragrafo 2.4).

Se il contribuente non ha copia della dichiarazione dei redditi presentata all’estero in quanto non prevista dal Paese estero, può attestare con una dichiarazione sostitutiva di atto di notorietà, resa ai sensi dell’art. 47 del DPR n. 445 del 2001, la circostanza di non essere tenuto alla presentazione della dichiarazione dei redditi nello Stato estero.

Rimane fermo che, anche in tale caso, deve essere conservata la ricevuta del versamento delle imposte pagate nel Paese estero.