Modello 730/2024: il credito d’imposta canoni non percepiti

Nel Modello 730/2024 da utilizzare per dichiarare i redditi percepiti nell'anno di imposta 2023 è possibile indicare il credito di imposta per canoni di locazione non percepiti.

Questa possibilità deriva dall’art. 26 del Tuir (come modificato dal DL n 34/2019 poi convertito in legge) che dispone che:

- per le imposte versate sui canoni venuti a scadenza e non percepiti,

- come da accertamento avvenuto nell’ambito del procedimento giurisdizionale di convalida di sfratto per morosità,

- è riconosciuto un credito d’imposta di pari ammontare.

E' bene specificare che, il credito d’imposta può essere indicato nella prima dichiarazione dei redditi utile successiva alla conclusione del procedimento giurisdizionale di convalida dello sfratto e comunque non oltre il termine ordinario di prescrizione decennale.

Qualora il contribuente non intenda avvalersi del credito d’imposta nell’ambito della dichiarazione dei redditi, ha la facoltà di presentare agli uffici finanziari competenti, entro i termini di prescrizione sopra indicati,

istanza di rimborso.

Credito d'imposta canoni non percepiti: come indicarlo nel 730/2024

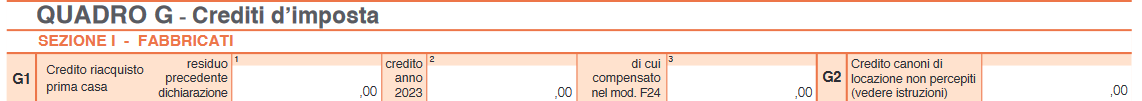

In particolare, nel Quadro G del Modello 730/2024 è presente il Rigo G2 – Credito d’imposta per i canoni di locazione non percepiti, dove occorre indicare:

- il credito d’imposta spettante per le imposte versate sui canoni di locazione di immobili ad uso abitativo scaduti e non percepiti,

- come risulta accertato nel provvedimento giurisdizionale di convalida di sfratto per morosità.

Per determinare il credito d’imposta spettante è necessario calcolare le imposte pagate in più relativamente ai canoni non percepiti riliquidando la dichiarazione dei redditi di ciascuno degli anni per i quali, in base all’accertamento avvenuto nell’ambito del procedimento giurisdizionale di convalida di sfratto per morosità del conduttore, sono state pagate maggiori

imposte per effetto di canoni di locazione non riscossi.

Nell’effettuare le operazioni di riliquidazione si deve tener conto della rendita catastale degli immobili e di eventuali rettifiche ed accertamenti operati dagli uffici.

Ai fini del calcolo del credito d’imposta spettante non rileva, invece, quanto pagato ai fini del contributo al servizio sanitario nazionale.

Il credito d’imposta in questione può essere indicato nella prima dichiarazione dei redditi utile successiva alla conclusione del procedimento giurisdizionale di convalida dello sfratto e comunque non oltre il termine ordinario di prescrizione decennale.

In ogni caso, qualora il contribuente non intenda avvalersi del credito d’imposta nell’ambito della dichiarazione dei redditi, ha la facoltà di presentare agli uffici finanziari competenti, entro i termini di prescrizione sopra indicati,

apposita istanza di rimborso.

Per quanto riguarda i periodi d’imposta utili cui fare riferimento per la rideterminazione delle imposte e del conseguente credito, vale il termine di prescrizione ordinaria di dieci anni e, pertanto, si può effettuare detto calcolo

con riferimento alle dichiarazioni presentate negli anni precedenti, ma non oltre quelle relative ai redditi 2013, sempreché per ciascuna delle annualità risulti accertata la morosità del conduttore nell’ambito del procedimento di

convalida dello sfratto conclusosi nel 2023.

Attenzione: l’eventuale successiva riscossione totale o parziale dei canoni per i quali si è usufruito del credito d’imposta come sopra determinato, comporterà l’obbligo di dichiarare tra i redditi soggetti a tassazione separata (salvo opzione per la tassazione ordinaria) il maggior reddito imponibile rideterminato, anche nell’ipotesi di contratto di locazione per il quale il contribuente abbia deciso di avvalersi dell’opzione per la “cedolare secca”.